申税小微,我们企业有委托外部机构进行研发的费用,具体如何享受加计扣除呢?

您好,申税小微结合汇算清缴时年度申报表的填写,为您梳理一下委托研发相关的加计扣除税收优惠政策~

政策梳理

除受限行业企业外,企业委托外部机构或个人进行研发活动所发生的费用,可按规定税前扣除;加计扣除时按照研发活动发生费用的80%作为加计扣除基数,受托方不得再进行加计扣除。委托个人研发的,应凭个人出具的发票等合法有效凭证在税前加计扣除。

委托境外进行研发活动所发生的费用,按照费用实际发生额的80%计入委托方的委托境外研发费用。委托境外研发费用不超过境内符合条件的研发费用三分之二的部分,可以按规定在企业所得税前加计扣除。

上述费用实际发生额应按照独立交易原则确定。委托方与受托方存在关联关系的,受托方应向委托方提供研发项目费用支出明细情况。

Tips

1.委托境外进行研发活动应签订技术开发合同,并由委托方到科技行政主管部门进行登记。相关事项按技术合同认定登记管理办法及技术合同认定规则执行。

2.委托境外进行研发活动不包括委托境外个人进行的研发活动。

3.企业享受加计扣除政策采取“真实发生、自行判别、申报享受、相关资料留存备查”的办理方式,无需经事前审批,但请按照政策文件要求留存好相应的备查资料。

年度企业所得税申报表的填写→

填报A107012研发费用加计扣除优惠明细表第35至39行次。

案例解析

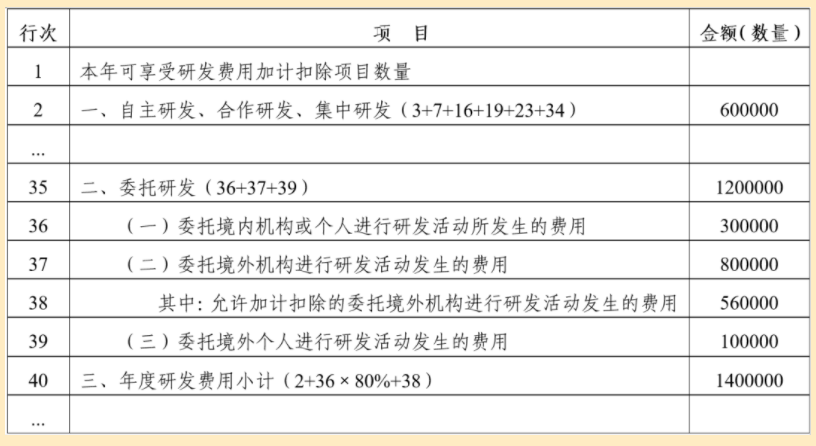

A企业2022年自主进行研发活动所产生的费用为60万元,委托境内机构或个人进行研发活动所发生的费用为30万元,委托境外机构进行研发活动发生的费用为80万元,委托境外个人进行研发活动发生的费用为10万元。假定上述研发费用均符合加计扣除的相关规定。

计算过程

境内符合条件的研发费用=60+30×80%=84万元。

允许加计扣除的委托境外机构研发费用限额=84÷3×2=56万元

委托境外研发费用实际发生额的80%=80×80%=64万元>56万元

填报结果

素材来源:上海税务

标签: